中国人民银行近期公布数据显示,2023年,银行处理的移动支付业务1851.47亿笔,金额555.33万亿元,同比分别增长16.81%和11.15%。同期,非银行支付机构处理网络支付业务也获得较快增长,共处理1.23万亿笔,金额340.25万亿元,按可比口径同比分别增长17.02%和11.46%。

我国移动支付快速发展普及,在提高交易效率、降低交易成本和促进金融普惠方面发挥了重要作用,但也对银行卡、现金等传统支付方式形成替代。如何提升支付服务包容性,是近期各方关注的焦点问题。

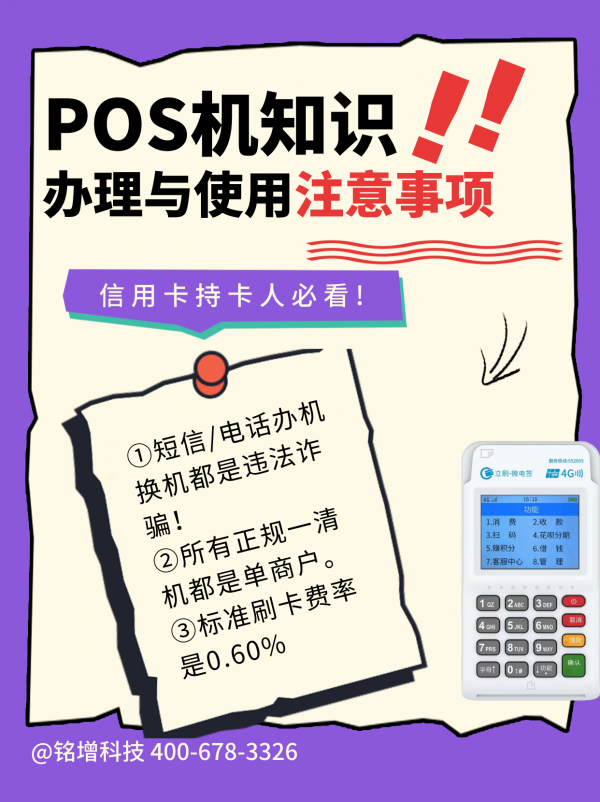

银行扣款pos,pos推广工作,天天刷pos,银行外包pos,pos积分贷款,pos诈骗公司,pos不激活,联盛pos,商场刷pos,星pos价格,电银付pos,pos结算费,pos支付实习,直接刷pos

移动支付快速发展

“2023年,银行处理的移动支付业务数据十分亮眼。”博通分析金融行业资深分析师王蓬博表示,这说明随着移动互联网发展,银行线上服务水平越来越好,用户也越来越习惯通过银行和支付应用程序转账、消费。

经过数十年发展,我国形成了广泛覆盖、安全高效的支付清算体系,4000多家商业银行、180余家非银行支付机构有效满足了经营主体和消费者的支付需求。我国个人银行账户拥有率已超过95%,高于中高收入经济体平均水平,移动支付普及率达到86%,居全球第一。

中国支付清算协会数据显示,2013年至2022年,全国移动支付业务笔数从54.51亿笔增长至11412.97亿笔,增长了208倍,交易金额从10.83万亿元增长至816.95万亿元,增长了74倍。移动支付多领域广覆盖,形成了全球领先的示范效应。

移动支付打破了时空的约束,使得消费不再局限于“面对面”。在移动支付的助推下,我国已连续11年保持全球规模最大的网络零售市场地位。2023年,全国网上零售额达15.4万亿元,连续11年稳居全球第一。

王蓬博表示,移动支付作为经济社会运行的重要基础设施,渗透率正进一步提升,将在一段时间内继续保持高速增长态势。

信用卡总量由升转降

从人民银行公布的支付体系运行总体情况看,近年来,信用卡数量由升转降。2021年末,信用卡和借贷合一卡共8亿张,同比增长2.85%;2022年末,这一趋势发生逆转,信用卡和借贷合一卡降至7.98亿张,同比下降0.28%;2023年,降幅进一步扩大。

截至2023年末,全国共开立银行卡97.87亿张,同比增长3.26%。其中,借记卡90.20亿张,同比增长3.92%;信用卡和借贷合一卡7.67亿张,同比下降3.89%。

信用卡流通卡数量下降、新增发卡量放缓的趋势,从部分上市银行年报中也能看到。工商银行的信用卡张数由2022年末的1.65亿张缩减至2023年末的1.53亿张;交通银行境内银行机构信用卡在册卡量由上年末的7450.83万张下滑至2023年末的7132.42万张。专注零售业务的招商银行(600036)等股份制银行,其信用卡流通卡数量也有明显下降。截至去年底,招商银行的流通卡数量从2022年的10270.93万张下降至9711.81万张。

信用卡数量变化是否和移动支付的替代效应有关?

“消费者支付习惯确实发生了根本性改变。近几年,消费者在支付时越来越少直接使用借记卡或者信用卡刷卡支付了。”王蓬博说。

但在业内人士看来,2023年信用卡总量下降的主要原因在于监管层对相关业务的规范管理。招联首席研究员董希淼认为,2022年7月,两部门发布《关于进一步促进信用卡业务规范健康发展的通知》,信用卡业务从“跑马圈地”的粗放发展阶段迈入专业精细的新阶段,这也推动相关机构调整信用卡业务。《通知》落地以来,各大银行集中开展信用卡相关业务规范管理工作,主要围绕清理睡眠卡、限制单一持卡人持超量信用卡等问题,开展销户、减少持卡数量等工作。

研究人士指出,过去银行在发行信用卡时,存在“重拉新、轻留存”的现象,往往会形成大量的睡眠信用卡。2022年以来,随着各家银行清理睡眠信用卡,再加上存量信用卡自然到期后,部分持卡人续办的意愿不强,造成2023年信用卡数据“水落石出”。

王蓬博也认为,信用卡总量减少主要原因在于信用卡市场已经步入存量阶段。在消费金融、小贷、互联网理财等产品更加丰富的当前,信用卡用户规模和使用频率都已经见顶,随着行业法规的健全,市场正在进行调整。

解决支付卡点难点

随着移动支付高速发展,一些消费场景和消费群体产生了新的问题和堵点,商户境外银行卡受理终端(POS机)覆盖率不足、现金使用“找零难”、现金“购票难”及“出行难”等问题客观存在,支付服务包容性有待提升。

3月7日,国务院办公厅印发《关于进一步优化支付服务提升支付便利性的意见》,提出了进一步优化支付服务、提升支付便利性的六大重点任务。近期,北京、深圳、广州已召开了优化支付服务推进会。各地、各部门、各行业协同合作,指导督促金融机构加大工作力度,共同推动优化支付服务工作。其中,北京明确,2024年12月底前,基本解决老年人、外籍来京人员等群体支付痛点难点问题。

董希淼认为,无论金融管理部门、商业银行、支付清算机构,还是地方政府、各类商家,都必须提高认识,坚持“支付为民”,加快完善相关制度办法,加大资源投入,打通服务堵点,努力营造更加开放、包容、多元的支付体系和支付环境。

“提高支付便利性和包容性是一项系统工程,还要拓展各类支付场景,拓宽银行卡和现金在各种场景的使用。”董希淼表示,在旅游景点、演出展览等日常消费领域,要全链条、全场景打通。同时,探索建立长效机制,如通过补贴奖励、加大培训等措施,持续提高商户受理外卡的主观能动性;继续加大整治拒收人民币现金行为,扩大数字人民币试点应用,持续优化人民币现金使用环境和使用体验等。

来源:中国经济网 记者陈果静